Thị trường xây dựng, bất động sản Việt Nam bị ảnh hưởng nặng nề bởi COVID-19 - Ảnh: BÔNG MAI

Sử dụng đòn bẩy tài chính quá mức, các khoản nợ ngắn hạn đang dồn Evergrande vào chân tường.

Hãng tin Reuters cho biết, tập đoàn bất động sản (BĐS) của Trung Quốc đã không trả được khoản lãi trái phiếu tổng cộng 131 triệu USD cho nhà đầu tư nước ngoài như hạn định vào ngày 23 và 29-9 vừa qua.

Theo Bloomberg, Evergrande sẽ phải trả 669 triệu USD lãi vay vào cuối năm 2021, thanh toán 3,45 tỉ USD trái phiếu đáo hạn vào tháng 3 và 4-2022.

Trái phiếu "3 không" của doanh nghiệp BĐS vẫn nóng sốt

Từ "quả bom nợ" Evergrande, nhìn về Việt Nam trong 2 năm qua, thị trường trái phiếu doanh nghiệp nóng lên, nhiều công ty BĐS lớn chuyển cơ cấu vốn vay từ ngân hàng sang trái phiếu, nhằm đầu tư các thương vụ M&A, cơ cấu/đảo nợ...

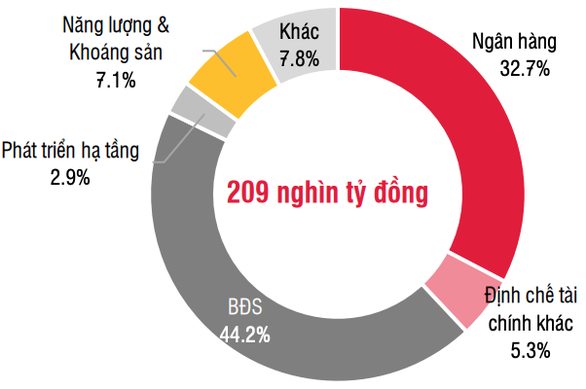

Dữ liệu từ SSI Research, tính chung nửa đầu năm 2021, quán quân phát hành trái phiếu doanh nghiệp tiếp tục thuộc về nhóm BĐS (92.300 tỉ đồng, chiếm 44,2% cơ cấu).

Trong khi trái phiếu doanh nghiệp do ngân hàng thương mại phát hành có lãi suất từ 3-4,2%/năm, thì con số này nằm mức 8-12%/năm với nhóm BĐS, trong đó có Sovico, BCG Land, Vinaconex, Kinh Bắc...

TS Đinh Thế Hiển đặt vấn đề, nhiều doanh nghiệp BĐS phát hành trái phiếu nhưng những khoản nợ ngân hàng có trả được không và "ai đã mua trái phiếu BĐS"?

SSI Research cho biết, trong nửa đầu năm 2021, ngân hàng và công ty chứng khoán đã mua hơn 37.300 tỉ đồng trái phiếu BĐS (chiếm tỉ trọng 40,4%). Dù chiếm tỉ trọng nhỏ, nhưng nhà đầu tư cá nhân cũng đã chi hơn 3.300 tỉ đồng để ôm trái phiếu BĐS.

Nói về rủi ro, TS Lê Đạt Chí (Trường ĐH Kinh tế TP.HCM) nhận định, cũng như Trung Quốc, nhiều doanh nghiệp BĐS của Việt Nam sở hữu trái phiếu "3 không" (Không xếp hạng tín nhiệm - Không tài sản bảo đảm - Không có đơn vị bảo lãnh phát hành), mập mờ dòng vốn đi đâu về đâu, tài sản nào để trả nợ.

Thực tế, dù thị trường trái phiếu doanh nghiệp phát triển nóng, nhưng hiện Việt Nam chỉ mới có hai công ty xếp hạng tín nhiệm là Saigon PhatThinh Ratings và FiinRatings.

"Thị trường Việt Nam không chặt chẽ bằng các thị trường ASEAN khác - nơi quy định bắt buộc phải xếp hạng tín nhiệm đối với các trái phiếu phát hành ra công chúng và thường là cả phát hành riêng lẻ trong suốt những năm hình thành trái phiếu", phía Ngân hàng Phát triển châu Á (ADB) chia sẻ.

Bên cạnh đó, trong số hơn 92.200 tỉ đồng trái phiếu BĐS đã phát hành vào nửa đầu năm, có 29.000 tỉ đồng (31%) được đảm bảo hoàn toàn bằng cổ phiếu hoặc không tài sản đảm bảo.

"Việc đảm bảo nghĩa vụ thanh toán nợ gốc lãi trái phiếu bằng cổ phiếu không có nhiều ý nghĩa vì khi sự kiện vi phạm xảy ra, doanh nghiệp mất khả năng thanh toán thì giá trị cổ phiếu dùng làm tài sản đảm bảo cũng sẽ sụt giảm nghiêm trọng", SSI Research nhấn mạnh.

Theo quy định hiện hành tại Luật chứng khoán và nghị định số 153/2020, doanh nghiệp huy động vốn trái phiếu riêng lẻ theo nguyên tắc tự vay, tự trả, tự chịu trách nhiệm, cơ quan quản lý nhà nước không cấp phép phát hành.

Bảng đồ thể hiện tỉ trọng các nhóm chính phát hành trái phiếu doanh nghiệp trong nửa đầu năm 2021 - Nguồn: SSI

Rủi ro "bùng" nợ gốc và lãi trái phiếu

Trước "hồi chuông cảnh báo" Evergrande, TS Lê Đạt Chí cho biết, nhiều rủi ro đối với doanh nghiệp BĐS Việt Nam cần bàn tới.

Cũng giống như Trung Quốc, tại Việt Nam: "Chỉ số giá nhà/thu nhập tăng liên tục. Không ít công ty BĐS "thổi giá", "vẽ" dự án, huy động vốn từ nhà đầu tư giao hàng trong tương lai, dự án không triển khai hoặc chậm nhưng vẫn nhảy đi mua dự án khác", TS Chí chia sẻ.

Tiếp đến, doanh nghiệp BĐS tiềm ẩn rủi ro khi tỉ lệ nợ cao bất thường. "Khi dòng vốn đổ vào nền kinh tế bị lệch lạc, tỉ lệ nợ cao, Chính phủ sẽ kiểm soát, dự án không bán được, nợ đến hạn nhưng không có dòng tiền quay về để trả, "đứt bóng", Evergrande xuất hiện", TS Chí nhìn nhận.

Với việc huy động vốn lớn qua kênh trái phiếu, TS Chí cho rằng: "Khi doanh nghiệp BĐS gặp trục trặc thì ngân hàng và cả nhà đầu tư cá nhân, nhỏ lẻ nắm giữ các trái phiếu đều bị vạ lây".

Vụ Tài chính ngân hàng (Bộ Tài chính) mới đây vừa cảnh báo, đối với doanh nghiệp có tài chính yếu kém, khi huy động vốn trái phiếu với khối lượng lớn, lãi suất cao, chính các doanh nghiệp phát hành sẽ gặp rủi ro nếu hoạt động sản xuất kinh doanh khó khăn và sẽ không trả được nợ gốc, lãi trái phiếu cho nhà đầu tư.

3 năm trước

252

3 năm trước

252

English (United States) ·

English (United States) ·  Vietnamese (Vietnam) ·

Vietnamese (Vietnam) ·